|

|

Les stops présentent cependant un inconvénient majeur. Ils vous font courir le risque d’être victimes d’un faux renversement de tendance. Tous les traders font tôt ou tard cette expérience. Vous achetez ou vendez des actions sur un marché donné. Puis le cours atteint le seuil de déclenchement de votre stop. Enfin, il repart dans le sens de la tendance que vous aviez correctement identifée. Les stops vous font souvent réaliser des pertes que vous n’auriez pas encourues si vous n’aviez pas utilisé de protection.

Comment donc placer son stop pour minimiser le risque d’être victime d’un faux retournement de tendance ? Si vous cherchez un couriter pour le trading, cliquez ici.

Ordre stop-loss

Qu’est-ce qu’un ordre stop-loss (STP) ?

Quelle est la définition d’un ordre stop-loss ? Un ordre stop-loss (STP) est un ordre d’achat ou de vente envoyé et exécuté au prix du marché lorsque le seuil de déclenchement spécifié est atteint ou franchi. De la sorte, vous n’avez pas à suivre l’ensemble des cours en continu et vous limitez votre perte potentielle.

Placer ses stops hors de portée des va-et-vient du marché

Dans le cadre d’une tendance haussière, on observe, au cours d’une séance donnée, des mouvements orientés dans le sens contraire à celui de la tendance. Ils emmènent le cours du titre concerné sous le plus bas de la veille. Et, dans le cadre d’une tendance baissière, on observe des mouvements qui évoluent à contre-sens. Ils emmènent le cours du titre au-dessus du plus haut de la veille. Vous devez placez vos stops hors de portée de ces mouvements intraday contingents.

Pour ce faire, vous pouvez utiliser la « fourchette réelle moyenne » (average true range ou ATR). L’ATR est un indicateur de volatilité qui calcule la moyenne des “fourchettes réelles” d’un certain nombre de périodes. Il appartient au trader de choisir le nombre de périodes qu’il veut utiliser. En général, les investisseurs choisissent le nombre de 14 pour connaître l’ATR des 14 derniers jours (graphique journalier). S’ils préfèrent le graphique hebdomadaire, il consulte l’ATR des 14 dernières semaines. Dans le graphique journalier ci-dessous, l’ATR du titre Apple est de 2,263 $. Cela sgnifie que, sur ce marché, le cours progresse ou recule en moyenne de 2,263 $ chaque jour. Lorsque vous entrez sur un marché, faites en sorte que la distance entre l’extrêmité de la barre de prix actuelle et votre stop soit supérieure ou égale à une fois la valeur de l’ATR.

Exemple

Prenons l’exemple de l’achat d’actions Apple. Supposons que vous vouliez tenir compte de la valeur journalière de l’ATR (2,263). Le plus bas de la séance se situe à 146,47 $. Vous placerez donc votre stop au niveau ou sous le niveau des 146,47 – 2,263 = 144,207 $. Vous pouvez aussi placer votre stop encore plus loin de l’extrêmité de la barre de prix. Par exemple, vous pouvez préférer une distance égale à deux fois la valeur de l’ATR. Vous pouvez également vouloir répéter l’opération chaque jour. Dans ce cas, ajustez votre stop en fonction de l’extrêmité de la barre de prix de la journée.

Ne pas suivre la foule

Dans une tendance haussière, le marché a tendance à s’affaisser jusqu’au niveau où un grand nombre d’investisseurs ont placé leur stop. Lorsque le cours de ce marché atteint ce niveau, il déclenche ces ordres stop. Puis, il fait souvent demi-tour et entame un rallye. On observe le même phénomène dans les tendances baissières. Pour éviter de faire partie des victimes de tels faux renversements de tendance, évitez de placer votre stop là où les autres traders ont placé le leur. Placez vos stops sous le niveau probablement choisi par la majorité.

Exemples

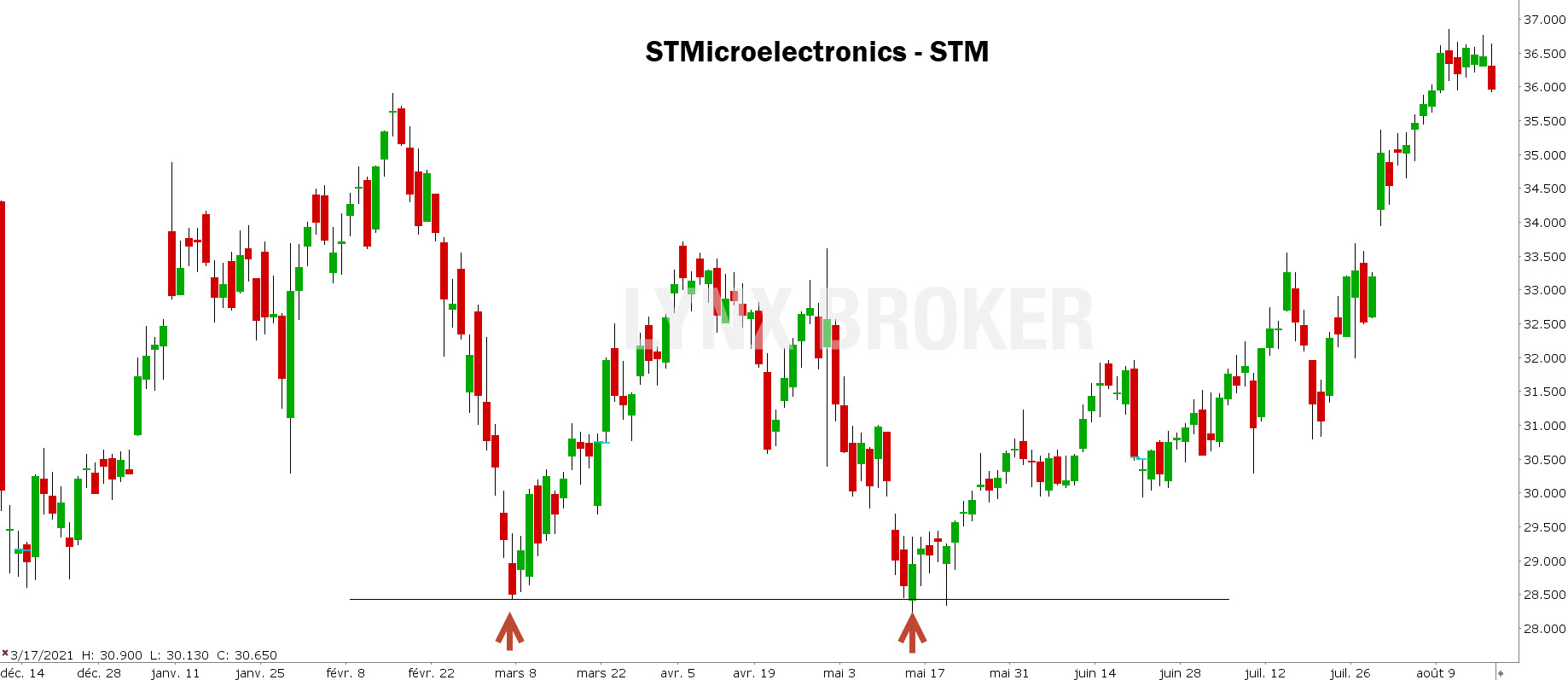

Prenons l’exemple du graphique journalier de l’action STMicroelectronics (voir ci-dessous). Dans le cadre d’un mouvement horizontal, le cours atteint la limite inférieure du range. Nombre d’investisseurs en profitent pour passer long et placer leur stop au niveau du plus bas de la barre de prix (flèche rouge de gauche). Puis le cours grimpe avant de chuter pour tester à nouveau la ligne de support du range. Il descend sous le niveau du plus bas précédent et déclenche les ordres stop placés à ce niveau, avant de rebondir et d’entamer un nouveau rallye.

Pour la même raison, on évitera de placer son stop à un niveau correspondant à un nombre rond. De nombreux traders utilisent des nombres ronds pour définir leur seuil de déclenchement. Faire de même, c’est donc s’exposer au risque de voir le marché finir par atteindre le niveau où le gros des troupes a placé son stop.

Prenons l’exemple d’un trader qui achète l’action STMicroelectronics à 29 € le 8 mars, juste après la séance où le cours a atteint la limite inférieure du range (flèche rouge de gauche dans le graphique ci-dessus). Le plus bas précédent se situait à 28,42 €. Pour ne pas rejoindre la foule des autres traders, il évitera de placer son stop à 28,42 €. Le plus bas le plus récent est en effet souvent utilisé comme seuil de stop-loss par les traders. Il évitera aussi de placer son stop à 28,25 € ou 28 €. Car les traders arrondissent souvent le nombre du plus bas le plus récent pour définir leur seuil de déclenchement. Il aura intérêt à placer son stop à 27,22 € par exemple.

Protéger ses profits papier avec l’ordre stop-loss

Lorsque l’évolution d’un cours vous est favorable, déplacez votre stop pour ne pas perdre tous les profits papier que vous avez engrangés. Si vous n’adoptez pas cette règle, vous vous exposez au risque de voir un trade qui présente des profits non réalisés devenir un trade perdant.

Comment éviter de subir ce genre de retournement de situation ? Supposons que vous ayez acheté des actions d’une société quelconque. Définissez le pourcentage de votre objectif de gain à partir duquel vous pourrez commencer à déplacer votre stop (par exemple, 33 %). Lorsque vos profits papier atteignent un montant égal à 33 % de votre objectif de gain, placez votre stop au niveau de votre prix d’entrée. Vous êtes maintenant théoriquement assuré de ne pas subir de pertes.

Exemple

Définissez un second pourcentage de votre objectif de gain (par exemple, 66 %). Lorsque vos profits papier atteignent un montant égal à 66 % de votre objectif de gain, placez votre stop à un niveau tel qu’il vous garantit théoriquement de réaliser un quart de vos profits papier. Si votre objectif de gain est de 100 € et que vos profits papier s’élèvent à 66 €, vous ajusterez ainsi votre stop 66 x 0,25 = 16,5 € au-dessus de votre prix d’entrée pour protéger un quart de vos profits papier. Les pourcentages suggérés ici ne sont fournis qu’à titre d’exemples. Il revient à chaque trader de définir ces palliers successifs en fonction de son analyse technique du marché et du niveau de risque qu’il est prêt à tolérer.

Une autre solution consiste à annuler votre ordre stop et à utiliser un stop suiveur dès que vos profits papier ont atteint le pourcentage que vous avez défini.

Vous pouvez donc ajuster votre stop lorsque votre trade affiche des profits papier suffisants. Mais qu’en est-il lorsque le trade affiche une perte papier ? Baisser un stop dans le cas d’une position longue perdante ou le relever dans le cas d’une position courte perdante est dangereux. Vous risquez de subir une perte plus lourde que celle que vous auriez subie si vous n’aviez pas ajusté votre stop. Si vous avez défini la taille de votre position de façon à éviter de lourdes pertes, vous devez être capable d’encaisser la perte maximale qui correspond à votre stop initial. Au lieu de déplacer son stop pour augmenter son risque, il vaut sans doute mieux laisser le cours déclencher son ordre stop et entrer sur le marché plus tard, lors du prochain signal d’achat ou de vente.

Les gaps d’ouverture

L’ordre stop-loss est le meilleur outil dont un trader dispose pour gérer son risque lorsqu’il négocie des actions. Rappelons que c’est néanmoins un outil imparfait. Rien ne garantit une exécution de l’ordre stop-loss au prix défini comme seuil de déclenchement. Le plus souvent, il y a un écart entre le seuil de déclenchement et le prix d’exécution. Cet écart peut même est important en cas de gap ascendant ou descendant à l’ouverture du marché. Une mauvaise nouvelle communiquée pendant la nuit peut conduit le titre que vous avez acheté à s’effondrer. Le marché ouvre alors à un prix situé bien au-dessous de votre stop. Et votre ordre stop au marché sera exécuté à proximité du prix d’ouverture.

Dans le graphique ci-dessous, on peut voir comment le cours de SPY, l’ETF du S&P 500, a connu un gap descendant le 24 février 2020. Le marché a ouvert ce jour-là à 323,14 $, après avoir clôturé la veille à 333,48 $. Les investisseurs qui étaient entrés sur le marché la veille et avaient placé un stop au niveau du plus bas de la barre de prix (332,58 $) ont vu leur ordre stop-loss au marché déclenché. À supposer que leur ordre ait été exécuté au prix d’ouverture, cela a représenté pour eux une perte de 332,58 – 323,14 = 9,44 $ par action.

Les spécialistes essaient parfois, lorsqu’ils sont ainsi victimes d’un gap, de réduire leurs pertes à l’aide d’une stratégie de day-trading. Si vous connaissez une stratégie de day-trading consistant à négocier un gap d’ouverture, vous pouvez essayer de réduire ainsi les pertes subies à cause du gap. Ces stratégies, telles que le dead cat bounce, ne sont cependant pas sans risques. Envisagez de les utiliser uniquement si vous les maîtrisez.

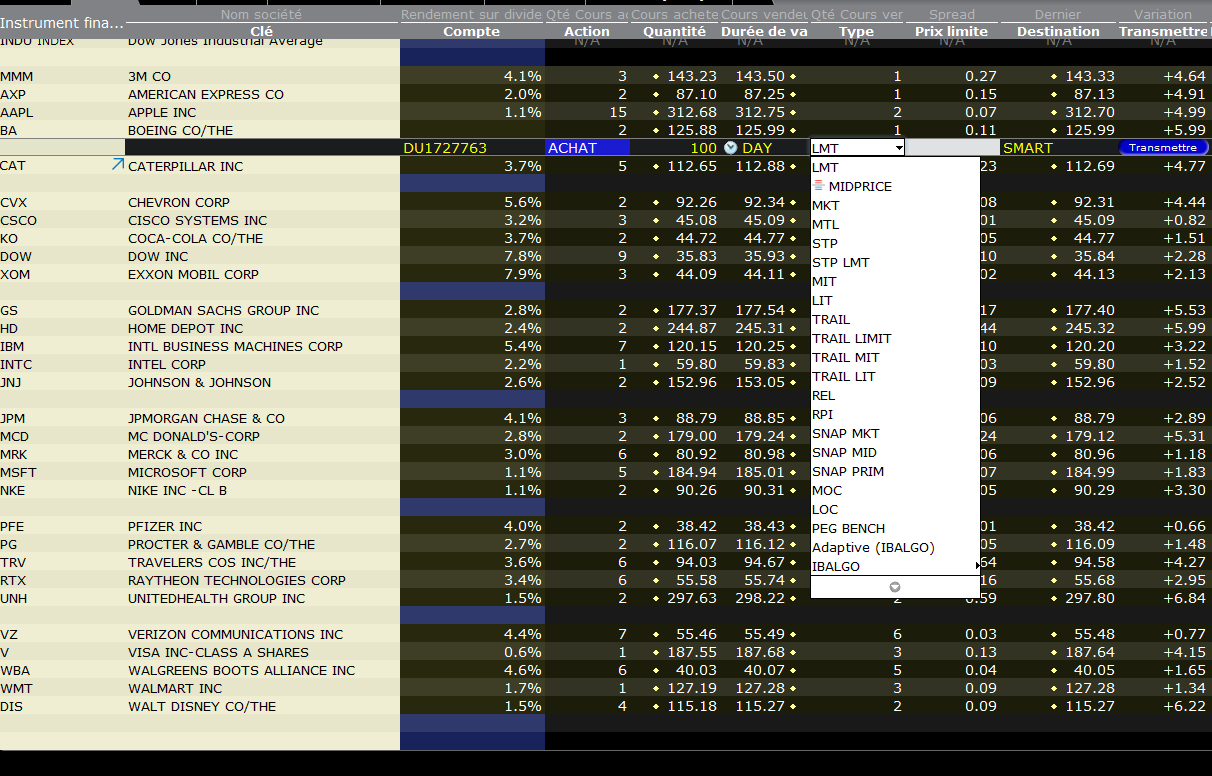

Différents types d’ordres stop-loss avec LYNX

La plateforme de trading vous permet de choisir parmi différents types d’ordres stop. Si vous créez un ordre, LMT apparaîtra de manière standard. Cliquez sur ce bouton pour sélectionner le type d’ordre stop qui vous convient.

Utiliser le stop-loss avec LYNX

Vous souhaitez investir dans des marchés bull et bear ? Via LYNX, vous accédez à près de 100 marchés dans plus de 30 pays. Consultez l’offre et positionnez-vous grâce à l’ordre stop loss :

Négociez des titres tels que des actions, des options, des Futures, des devises, des produits à effet de levier, des ETFs et bien plus encore sur 150 bourses dans 33 pays différents à l’aide d’un logiciel de trading moderne et professionnel. Pour en savoir plus : Plateforme de trading Trader WorkStation